PR

「貯金はしているけど、このままでは将来が不安…」

低金利時代、貯金だけではお金は増えないと分かっていても、投資は怖いと感じていませんか?

投資と言ったら「株式投資」というイメージがあるかもしれませんが、実は株式投資以外にもお金を増やす方法はあります。

この記事では、株式投資が必要不可欠ではない理由を解説しながら、あなたに最適な資産形成の方法を見つけるお手伝いをします。

なお、株式投資とはいわゆるオルカンやS&P500などの投資信託も含みます。初心者は特に参考になると思いますので、ぜひ最後までご覧ください。

株式投資のメリットとデメリットを理解しよう

2024年に新NISAがスタートしてから、投資熱が一気に広がりました。直近では成績が良かったこともあり、当たり前のように「株式投資をすれば絶対に儲かる!」といった風潮が広がっている気がします。

しかし投資に絶対は存在しません。仮にあったとしても我々のような一般人は、そのような黄金の果実を味わうことはできません。それなのに、基本を学ばず挑戦し、多少の値動きで狼狽して、やがて消えていく初心者が一定数存在します。

しかし基本を押さえることで、少しはそのような初心者が減るはずです。そのためにまずは株式投資のメリットとデメリットを理解することが大事です。基本である、株式投資のメリットとデメリットをサクッと確認していきましょう。

- 株式投資のメリット

- 株式投資のデメリット

株式投資のメリット

インフレに強い

株式は、企業の成長と共に価値が上昇する可能性があり、インフレ時にも資産価値が目減りしにくいというメリットがあります。ありがちな貯蓄をすべて銀行預金にしている場合はインフレ時に目減りするリスクがあります。もし今後インフレする可能性が高い場合、株式は企業の成長等によってインフレを上回るリターンを得られる可能性があります。

長期的な資産形成に有利

株式投資は、長期的に保有することで高いリターンが期待できます。あくまで「期待できる」です。

歴史的に見ると、株式は他の資産と比べて高い成長率を示しており、長期投資に適した資産と言えるでしょう。過去のパフォーマンスが今後続くとは限りません。しかし現在の世界的な経済の流れからすれば、長期的には株式投資は有力な投資先になります。

複利効果で雪だるま式にお金が増える可能性が高い

株式投資では、配当金や売却益を再投資することで複利効果を得られます。複利効果とは、雪だるま式に資産が増えていく現象のことです。正(+)の複利効果もあれば、負(-)の複利効果もあります。

一般的に株式という資産クラスは、正(+)の複利効果が期待できます。

もちろん複利効果は別の資産クラスでも得ることが可能です。

しかし、期待するリターンが大きく、かつ手続きの簡便さを考慮すれば、株式投資で得る複利効果が最も優れていると言っても過言ではありません。

株式投資のデメリット

元本割れの可能性がある

株式投資は、投資した元本を保証するものではなく、価格下落により元本割れのリスクがあります。特に、短期間で大きな利益を求める場合は、大きな損失を被る可能性もあります。

なおこれは不動産などの他の資産クラスでも起こります。

投資の知識や経験が必要

株式投資で成功するためには、企業分析や市場分析など、一定レベルの知識や経験が必要です。

初心者の方は、十分な学習や情報収集が不可欠です。

オルカンやS&P500のような投資信託・ETFであれば、必要な知識は比較的少なくて済みます。しかし、最低限どのような投資商品なのかを理解していないと、思わぬ損失をしてしまう可能性があるので知識自体は必要です。

価格変動による精神的ストレス

株式市場は常に変動しており、価格下落による損失の可能性が常にあります。そのため、精神的なストレスを感じる人が多いです。というよりも多少なり精神的ストレスはかかります。

この精神的ストレスは知識や経験で軽減されます。しかし知識や経験が不足していたり、そもそも価格変動に対する適性がない人にとっては、耐え難いものになります。

株式投資が必要ない人とは?

- 絶対にリスクをとりたくない人、リスクを取る必要がない人

- 余裕資金がない

- 投資に時間をかけられない

絶対にリスクをとりたくない人、リスクを取る必要がない人

世の中には絶対にリスクをとりたくない人は存在します。これは年齢や性別に問わずです。これに良いも悪いもありません。ただ、そういう性格というだけです。

そのような人は無理して株式投資をする必要はないと思います。

そもそも投資は不確実性のあるものに投じて、元本以上の利益を得ようとする行為です。

たとえばすでに生活に必要な貯蓄があったり、収入だけで十分に将来に向けた資産形成ができる人にとっては、そもそも大きめのリスクをとることが必要ないということです。

また株式や不動産などの比較的高いリスクを取らずしても、資産形成自体は可能です。

余裕資金がない

株式投資は、生活資金に手をつけずに余裕資金で行うべきです。

生活資金を投資に回してしまうと、 急な出費に対応できなくなる可能性があります。「暴落したから生活できない」という状況は絶対に避けるべきでしょう。

もし現時点で余裕資金がない場合、投資のことを考えなくて良いのでまず家計管理を見直しましょう。

話が逸れるので、ここでは多くを語りませんが家計管理がしっかりできていれば、資産形成の難易度が格段に下がりますので、ぜひ取り組んでいきましょう。

関連記事

スマホアプリでかんたんに家計・資産を管理!マネーフォワードMEでお金の流れを把握しよう!

投資に時間をかけられない

投資は、情報収集や知識の理解などに時間と労力を要します。しかし「そんな時間がない!」という気持ちはよくわかります。日々の生活するだけで忙しいのに、時間がないと感じている人は少なくありません。

個人的な見解を言うと、投資信託などの積立サービスを利用するなら、ほぼ時間を使いません。商品を決めて、一度積立設定するだけだからです。最初だけです。

仮にリバランス等で年に1回売買したとしても、数分で終わります。操作が不慣れな人だとしても、30分あればできると思います。1年は525,600分ですかから、「そのうちの30分を使えば問題なくできるのでは?」と思います。

ただこれは前提知識や経験があってこそ、思いつく考えなんですよね。

人間は未知のことは潜在的に忌避するものですし、情報が多すぎて、その取捨で手一杯になっている人もいると思います。

また世の中には本当にいろんな人がいますから、100人いれば100通りの考えや性質があります。

そういう意味で「リスクが大きい株式投資が向かない人」「目に見えるリスクをとりたくない人」はそれなりに存在しているものと思います。

投資をしないこと自体がリスクになる可能性がありますが、そのことを理解した上で「株式投資をしない」と判断するのであれば、それは尊重されるべきだと思います。

株式以外の投資先

株式以外の主要な投資先を紹介します。

- 貯蓄

- 債券

- 不動産

- 保険商品

貯蓄

普通預金

最も一般的な預金方法で、必要な時に自由に引き出しができます。ただし、金利は低いため、資産を増やすというよりは、生活資金の管理に適しています。

は?お金はお金であって投資じゃないでしょ?

実は預金も「現金」という名の投資です。厳密には「日本円に投資している状態」ということになります。

1円は1円のままですが、1円が○米ドルかは一定ではありません。これは通過の交換を行う外国為替が存在するからです。円の価値が一定ではない以上、国際的な購買力や価値は変動し続けることには留意する必要があります。

先進国の通貨は、株式からすれば大きな変動は起きにくいですが、常に変動しています。時には株式投資並の変動をすることもあります。

定期預金

あらかじめ決められた期間、預金しておくことで、普通預金よりも高い金利が適用されます。ただし、満期まで引き出しができないため、資金の流動性は低くなります。

「普通預金よりはマシか…」と感じつつ、利用している人も多いと思います。昨今は、ネット銀行の普通預金の方が利率が高いことがあり、情報感度が良い人は使わない傾向にある気がします。

また後述する個人向け国債 変動金利10年も存在しているので、利用するメリットは薄くなったように思います。

債券

国や企業が資金調達のため発行する債券に投資する方法です。株式投資と比べてリスクは低く、安定した収益が期待できます。ただし債券の発行体や、債券そのものの特性に依存します。「債券ならなんでも安全」というわけではないので注意しましょう。

- 国債: 政府が発行する債券。デフォルトリスクが低く、安全性が高い。

- 地方債: 地方自治体が発行する債券。財政状態によってリスクが異なる。

- 社債: 企業が発行する債券。信用リスクが発生するため、企業の財務状況に依存する。

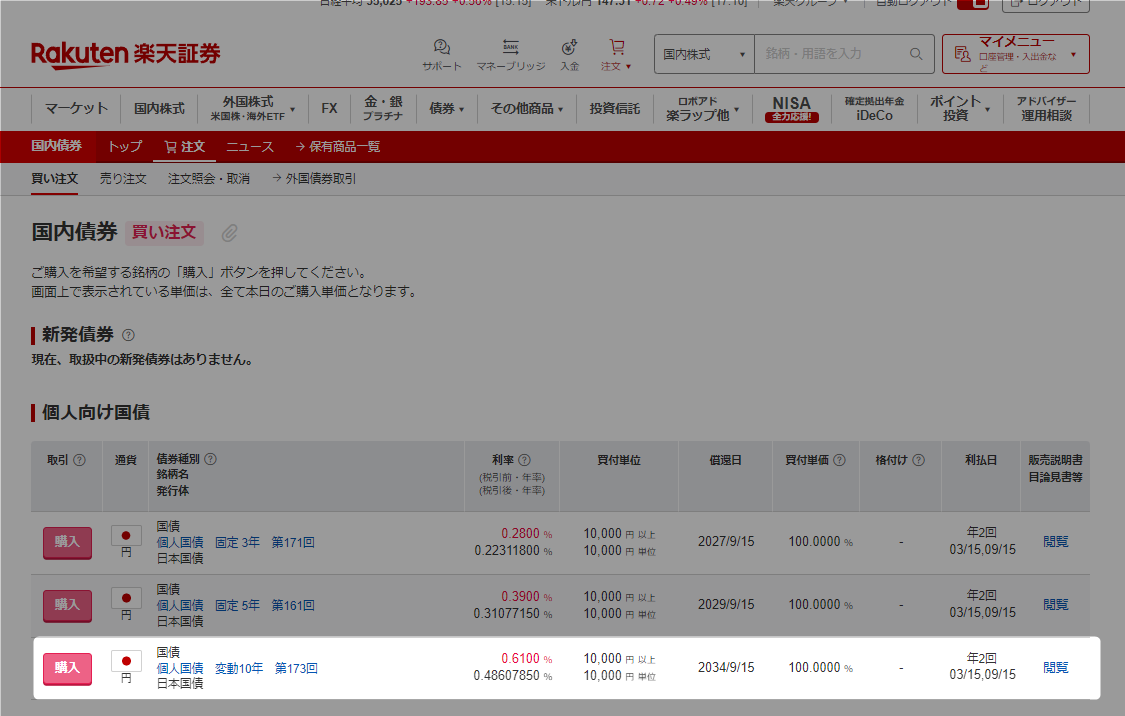

条件に合致さえすれば、日本人の大多数におすすめできる商品があります。それは個人向け国債 変動金利型10年満期という商品です。

個人向けの日本の国債です。日本円の置き場所としては、現状最適解の一つです。

- 変動金利であるため実勢金利が上がれば受取利子が増える

- 金利の下限がある

※0.05%(年率) - 最低1万円から1万円単位で購入できる

- 発行後1年経過すれば、いつでも中途換金が可能

※購入金額の一部または全部

※直前2回分の各利子(税引前)相当額×0.79685が差し引かれる(元本割れしない)

※災害救助法の適用対象と自然災害の被害を受けたor保有者本人の死亡の場合は期間に依らず換金可能

日本円として置き場所を探している人はぜひ利用をおすすめします。購入する場合は、証券会社で購入できます。もちろん主要ネット証券であるSBI証券・楽天証券・マネックス証券どこでも購入が可能です。

個人向け国債以外の新発債・既発債に惑わされず「個人向け国債」のバナーやタブを選ぶと間違えずに購入できると思います。

※PCの方は画像を押すと拡大します

不動産

マンションやアパートなどの不動産を購入し、家賃収入を得る投資方法です。高額な資金が必要となりますが、インフレに強い資産クラスとして候補に挙がることが多いです。また不動産投資信託であるREIT(リート)というものがありますが、こちらも不動産投資に入ります。

不動産は株式とは別の値動きをするリスク資産であり、投資対象として魅力的です。ただし初心者やシンプルな資産配分をしたい人にとっては株式投資より優先度が下がる傾向にあります。

建物または地価の値上がりを期待できる地域に住んでいて、戸建て・マンションを所有している人はそれもまた不動産投資的側面が強くなります。

わたしが住む田舎では、家を建ててすぐに価値が激減します…

保険商品

保険商品も株式以外の投資先になります。

リスクを減らしつつ、節税目的で保険商品に投じている人も多いかもしれません。下記の2商品は短期で解約すると元本割れする可能性があります。

わたしは株式投資をはじめる前に個人年金保険に投じました

制約がなければ解約していたかもしれません

個人年金保険

老後の生活資金を準備するための保険商品です。毎月一定額を保険料として払い込み、満期になると年金として受け取ることができます。

学資保険

子どもの教育資金を準備するための保険商品です。毎月一定額を保険料として払い込み、満期になると学資金として受け取ることができます。

まとめ

- よくある質問

- 結び

よくある質問

Q1. 株式投資以外に、おすすめのお金の増やし方はありますか?

A1. 勤倹貯蓄です。リスク許容度やライフプランによって最適な方法は異なります。例えば、つみたてNISAなどの少額投資制度を利用した投資信託の積立や、iDeCoを活用した老後資金の準備などが考えられます。

Q2. 株式投資は、いつ頃から始めれば良いですか?

A2. 早く始めるほど複利効果の恩恵を受けやすいため、余裕資金ができたタイミングで始めるのがおすすめです。ただし、投資は余裕資金で行い、生活資金を投資に回すことは避けましょう。しかしこの記事にあるとおり、株式投資は万人に必須ではありません。

Q3. 株式投資のリスクを減らすにはどうすれば良いですか?

A3. 分散投資を心がけ、複数の企業や業種の株式に投資することで、リスクを分散することができます。それを手間をかけずに可能にする投資信託を利用することがおすすめです。投資環境が整えられてきた現在において、投資信託の利用が大多数にとっておすすめです。具体的な商品は、金融庁が厳選したつみたて投資枠対象商品から、自分の意思に沿った商品を選びましょう。

参考までに簡単にできそうな投資方法を挙げておきますね。ちなみに自分は勉強がてら色々投資していますが、大部分は①で対応しています。

- 自分でリスク調整│eMAXIS Slim 全世界株式(オール・カントリー)+ 個人向け国債変動10年

- 1本で年金機構に近いリスク│<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

結び

株式投資は、インフレに強く、長期的な資産形成に有効な手段ですが、元本割れの可能性や価格変動のストレスなど、デメリットも存在します。

大切なのは自分に合った資産形成方法を選ぶことです。余裕資金の有無、投資経験、リスク許容度などを考慮し、貯蓄、債券投資、不動産投資など、様々な選択肢を検討しましょう。

間違っても周囲の雰囲気や、有名なインフルエンサーがそう言っていたことだけを理由に株式投資をしないようにしましょう。

ライフプランに基づいた計画的な資産形成こそが、将来の安心を実現する鍵です。株式投資以外にも危険貯蓄や債券投資など、リスクが低く、初心者でも始めやすい資産形成方法はたくさんあります。

まずは、ライフプランを作成し、必要な資金や投資可能額を明確化してみましょう。自分に最適な方法で、将来のお金に対する不安を解消していきましょう。